Nový subjekt bude mít vedení, zdroje a velikost, které mu umožní dostat se v nové éře udržitelné mobility do popředí

- Nový subjekt bude mít k dispozici posílené investiční kapacity, aby mohl zvládnout výzvy nové éry udržitelné mobility.

- Stane se čtvrtým největším výrobcem automobilů na světě z hlediska objemů a třetím z hlediska obratu, s ročním objemem prodejů 8,7 milionu vozů a konsolidovaným obratem téměř 170 miliard EUR[1].

- Jeho činnosti budou diverzifikované, marže budou jedny z nejvyšších v odvětví na klíčových trzích v Evropě, Severní Americe a Latinské Americe a subjekt bude moci předefinovat strategii v jiných regionech.

- Fúze přinese roční synergie odhadované na přibližně 3,7 miliardy EUR, nemělo by přitom dojít k uzavření žádné továrny. Tyto synergie by měly mít od prvního roku pozitivní čistý peněžní dopad.

- Solidní rozvaha a vysoká úroveň likvidity poskytují finanční flexibilitu, která umožňuje očekávat rating investment grade.

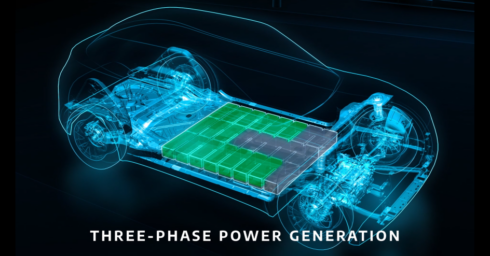

- Díky velikosti nového subjektu bude možné posílit účinnost s cílem vyvinout inovativní řešení mobility a špičkové technologie v oblasti elektromotorů, autonomních automobilů a konektivity.

- Bohaté portfolio osvědčených ikonických značek a referenčních produktů pokrývající klíčové segmenty trhu a plně odpovídající očekávání zákazníků.

- Široké portfolio značek nabízející nejlepší automobily ve své třídě, pokrývající klíčové segmenty trhu a zvyšující spokojenost zákazníků.

- Vynikající pracovní vztahy mezi oběma manažerskými týmy, které mají za sebou úspěchy v ekonomických transformacích podniků, tvorbě hodnot a propojování výrobců.

- Silná struktura řízení posilující výkonnost nového subjektu: John Elkann jako předseda představenstva, Carlos Tavares jako generální ředitel a většina nezávislých členů[2]

- Silná podpora strategických akcionářů (EXOR N.V., rodina Peugeot, Bpifrance[3]), kteří budou zasedat v představenstvu.

Fiat Chrysler Automobiles NV (dále jen „FCA“) (NYSE: FCAU / MTA: FCA) a Peugeot SA (dále jen „skupina PSA“) podepsaly závaznou dohodu o fúzi svých aktivit. Ve vzniklé společnosti bude každá ze stran vlastnit 50 % akcií. Vznikne tak čtvrtý největší výrobce automobilů z hlediska objemu a třetí největší z hlediska obratu. Tento nový subjekt bude klíčovým hráčem odvětví, bude mít vedení, know-how, zdroje a velikost, které mu umožní využít všechny příležitosti nové éry udržitelné mobility.

Vzniklý subjekt bude díky své finanční síle a dovednostem svých týmů velmi dobře připraven poskytovat inovativní, čistá a udržitelná řešení mobility po celém světě, a to jak v rychle se rozvíjejícím městském prostředí, tak ve venkovských oblastech. Zvýšení efektivity plynoucí z větších objemů a ze spojení síly a dovedností obou skupin umožní budoucímu subjektu nabízet ty nejlepší produkty, technologie a služby všem svým zákazníkům, ale také rychle reagovat na probíhající změny ve vysoce náročném automobilovém odvětví.

Na základě souhrnné výsledovky za rok 2018[4] se očekává roční objem prodejů 8,7 milionu vozidel, konsolidovaný obrat téměř 170 miliard EUR[5], zisk z provozní činnosti více než 11 miliard EUR[6] a provozní ziskové rozpětí 6,6 %. Tato solidní konsolidovaná rozvaha poskytuje nové entitě finanční flexibilitu a značný manévrovací prostor, a to jak při provádění strategických plánů, tak při dlouhodobém investování do nových technologií.

Nový subjekt bude mít vyvážené a perspektivní zastoupení po celém světě, s portfoliem legendárních, vzájemně se doplňujících značek, které bude pokrývat všechny klíčové segmenty osobních vozů včetně luxusních a prémiových automobilů, dále pak budou v nabídce zastoupeny SUV, pick-upy a lehké užitkové vozy. Toto zastoupení bude těžit ze silné pozice FCA v Severní a Latinské Americe a z postavení skupiny PSA v Evropě. Zeměpisná rovnováha nové skupiny bude výrazně posílena: podle agregovaných údajů za rok 2018 bude 46 % jejího obratu dosahováno v Evropě, 43 % v Severní Americe. Fúze bude příležitostí k novému vymezení strategie v ostatních oblastech.

Zvýšení efektivity dosažené díky optimalizaci investic do platforem, řad motorů a nových technologií a díky úsporám z rozsahu umožní novému subjektu zlepšit nákupní výkon a vytvářet hodnotu pro zúčastněné strany. Více než dvě třetiny vozů se soustředí na dvě platformy: „small“ a „compact/midsize“, přičemž na každou platformu připadnou 3 miliony vozidel ročně.

Tyto úspory spojené s technologiemi, výrobky a platformami by měly představovat přibližně 40 % z 3,7 miliard EUR synergií za celý rok, zatímco nákupy budou představovat dalších cca 40 %, dosažených především díky úsporám z rozsahu a sladění cen. Zbývajících 20 % budou představovat jiné oblasti – marketing, IT, režijní náklady a logistika. Tyto odhadované synergie nepočítají s uzavíráním jakýchkoliv výrobních podniků. Od prvního roku by měly generovat kladný čistý peněžní tok a 80 % synergií by mělo být realizováno do konce čtvrtého roku. Celkové jednorázové náklady na dosažení těchto synergií se odhadují na 2,8 miliardy EUR.

Tyto synergie umožní novému subjektu masivně investovat do technologií a služeb, které budou formovat mobilitu budoucnosti, a zároveň splňovat náročné globální regulační požadavky vyplývající z nařízení o emisích CO2. Nový subjekt bude mít díky silnému celosvětovému R&D pokrytí k dispozici robustní platformu pro podporu inovací a další rozvoj svých dovedností a možností v oblasti elektrifikace, udržitelné mobility, autonomních automobilů a konektivity.

Nový subjekt bude mít efektivní strukturu řízení vyvinutou za účelem podpory výkonnosti. Představenstvo bude složeno z 11 členů, přičemž většina z nich bude nezávislých[7]. Pět z nich jmenuje FCA a její hlavní akcionář (včetně Johna Elkanna jako předsedy) a pět dalších skupina PSA a její hlavní akcionáři (včetně člena zastávajícího funkci senior direktora a místopředsedy). Po provedení operace bude v představenstvu zasedat jeden zástupce zaměstnanců z FCA a jeden ze skupiny PSA[8]. Generálním ředitelem bude během počátečního funkčního pětiletého období Carlos Tavares, který bude rovněž zastávat funkci člena představenstva.

Carlos Tavares, Mike Manley a jejich manažerské týmy prokázali vynikající schopnosti v oblasti ekonomické obnovy podniků a fúze různorodých výrobců. Tato zkušenost umožní rychlejší provedení fúze, napomohou tomu i solidní výkony obou skupin v posledních letech a jejich důkladné rozvahy. Nový subjekt bude schopen v rychle se měnícím automobilovém průmyslu rychle a efektivně fungovat.

Nizozemská mateřská společnost nového subjektu bude kótována na finančních trzích Euronext (Paříž), Borsa Italiana (Milán) a New York Stock Exchange a bude se opírat o silnou pozici ve Francii, Itálii a Spojených státech.

Podle navrhovaných stanov by žádný akcionář neměl být oprávněn k uplatnění více než 30 % hlasovacích práv na valné hromadě. Očekává se rovněž, že nedojde k převodu stávajících dvojitých hlasovacích práv, ale že nová dvojitá hlasovací práva bude možné získat po tříleté době držení počítané od dokončení fúze.

Po dobu 7 let od dokončení fúze by se mělo uplatňovat pravidlo standstill, pokud jde o podíly společností EXOR N. V., Bpifrance[9], skupiny Dongfeng (DFG) a rodiny Peugeot (EPF/FFP), výjimkou by měla být možnost EPF/FFP zvýšit svůj podíl v subjektu vzniklém spojením až o 2,5 % (nebo 5 % na úrovni skupiny PSA), a to nákupem akcií od Bpifrance a/nebo DFG a/nebo na trhu[10]. Na EXOR, Bpifrance a EPF/FFP se bude vztahovat tříleté období nepřevoditelnosti, s výjimkou společnosti Bpifrance, která bude oprávněna snížit svůj podíl ve skupině PSA o 5 % nebo v novém subjektu o 2,5 %. Skupina DFG souhlasila s prodejem a skupina PSA souhlasila s nákupem 30,7 milionu akcií před dokončením fúze. Akcie, které skupina PSA odkoupí, budou anulovány. DFG bude až do dokončení transakce podléhat doložce o nepřevoditelnosti zbývajícího podílu ve skupině PSA, v novém subjektu tak bude mít 4,5% podíl.

EXOR, Bpifrance, EPF/FFP a DFG se zavázaly hlasovat na valných hromadách FCA a PSA ve prospěch operace.

Před dokončením transakce vyplatí FCA svým akcionářům mimořádné dividendy ve výši 5,5 miliardy EUR, zatímco skupina PSA rozdělí svým akcionářům 46% podíl ve společnosti Faurecia. Kromě toho bude FCA nadále pracovat na oddělení svého podílu v Comau, aby mohl být po dokončení fúze ihned prodán akcionářům nového subjektu. To umožní akcionářům nového subjektu rovnoměrně využívat synergie a výhody plynoucí z fúze, současně se plně uzná významná hodnota aktiv skupiny PSA a FCA, jakož i jejich výrazný podíl na trhu a potenciál jejich značek. Každá ze skupin plánuje rozdělit v roce 2020 dividendu z kmenových akcií ve výši 1,1 miliardy EUR za fiskální rok 2019, pokud to schválí představenstvo a akcionáři společnosti. Po dokončení transakce získají akcionáři skupiny PSA 1,742 akcie nového subjektu za každou akcii skupiny PSA, zatímco akcionáři FCA obdrží 1 akcii nového subjektu za každou akcii FCA.

Očekává se, že dokončení fúze bude trvat 12 až 15 měsíců. Fúze podléhá obvyklým podmínkám, zejména hlasování akcionářů obou skupin na mimořádných valných hromadách a dodržení regulačních požadavků (antimonopolní a jiné zákony).

Carlos Tavares, předseda představenstva skupiny PSA, prohlásil: „Naše fúze je skvělou příležitostí zaujmout silnější pozici v automobilovém průmyslu. Snažíme se zvládnout přechod k čisté, bezpečné a udržitelné mobilitě a nabídnout našim zákazníkům produkty, technologie a služby světové úrovně. Pevně věřím, že díky obrovskému talentu a společnému přístupu budou naše týmy schopny poskytovat maximální výkon s energií a nadšením.“

Mike Manley, generální ředitel FCA, dodal: „Jedná se o spojení dvou společností s legendárními značkami a velmi zapálenými zaměstnanci. Obě společnosti prošly těžkými časy a rozrostly se na velké, obratné a inteligentní skupiny. Naši zaměstnanci sdílejí společnou vlastnost: vidí výzvy jako příležitosti, které je třeba přijmout, a cestu, jak se zlepšovat v tom, co děláme.“

Informaci o fúzi pro média/analytiky a investory

Informace jsou k dispozici na webových stránkách FCA (www.fcagroup.com) a skupiny PSA (www.groupe-PSA.com). Záznam tiskové konference z 18. prosince bude na webových stránkách obou skupin.

Poradci

FCA: jako hlavní finanční poradce působil Goldman Sachs International. Jako finanční poradci vystupovala rovněž Bank of America, Barclays, Citigroup, d’Angelin & Co., J. P. Morgan a UBS. Sullivan & Cromwell LLP, De Brauw Blackstone Westbroek a Darrois Villey Maillot Brochier působili jako právní poradci.

Skupina PSA: jako hlavní finanční poradce figurovala společnost Messier Maris & Associés. Jako finanční poradce vystupoval rovněž Morgan Stanley a jako právní poradce Bredin Prat.

[1] Představuje čisté příjmy FCA s výjimkou Magneti Marelli a tržby skupiny PSA bez tržeb z prodeje třetím stranám.

[2] V souladu s nizozemským zákonem o správě a řízení společností

[3] Bpifrance zahrnuje jak společnost Bpifrance Participations S.A., tak její dceřinou společnost v úplném vlastnictví Lion Participations SAS

[4] S vyloučením společností Faurecia a Magneti Marelli

[5] Představuje čisté příjmy FCA s výjimkou Magneti Marelli a tržby skupiny PSA bez tržeb společnosti z prodeje třetím stranám

[6] Představuje upravený EBIT FCS, s výjimkou Magneti Marelli, a běžné provozní výnosy skupiny PSA bez společnosti Faurecia

[7] Pro splnění cíle „většiny nezávislých členů správního orgánu“ musí být 5 z 9 ředitelů bez výkonných pravomocí nezávislých

[8] Zástupci zaměstnanců budou stanoveni podle právních předpisů

[9] Bpifrance zahrnuje jak společnost Bpifrance Participations S.A., tak její dceřinou společnost v úplném vlastnictví Lion Participations SAS

[10] Až 1 % akcií subjektu vzniklého spojením plus procento akcií prodaných společností Bpifrance, s výjimkou rodiny Peugeot (při dodržení celkového maxima 2,5 %)

Nabízíme komplexní služby v oblasti prodejní a servisní péče SEAT.

SEAT – španělský temperament s německou technologií

Nabízíme komplexní služby v oblasti prodejní a servisní péče SEAT.

SEAT – španělský temperament s německou technologií